O que são importadores de serviços?

Importadores de serviços são pessoas jurídicas ou físicas que realizam a aquisição/contratação de determinado serviço, cuja prestação é realizada por empresas ou profissionais que estejam situados no exterior (residentes ou domiciliados) e o resultado da prestação ocorre em território nacional.

Geralmente, a busca por tais serviços advém da necessidade de expertise ou especificidades técnicas não encontradas em solo nacional. Com a consolidação das plataformas digitais a importação de serviço está em franco crescimento.

Os serviços comumente importados estão relacionados ao desenvolvimento de softwares e tecnologia, serviços digitais e marketing, consultoria, assessoria técnica, dentre outros.

Regimes de tributação aplicados atualmente a estes profissionais

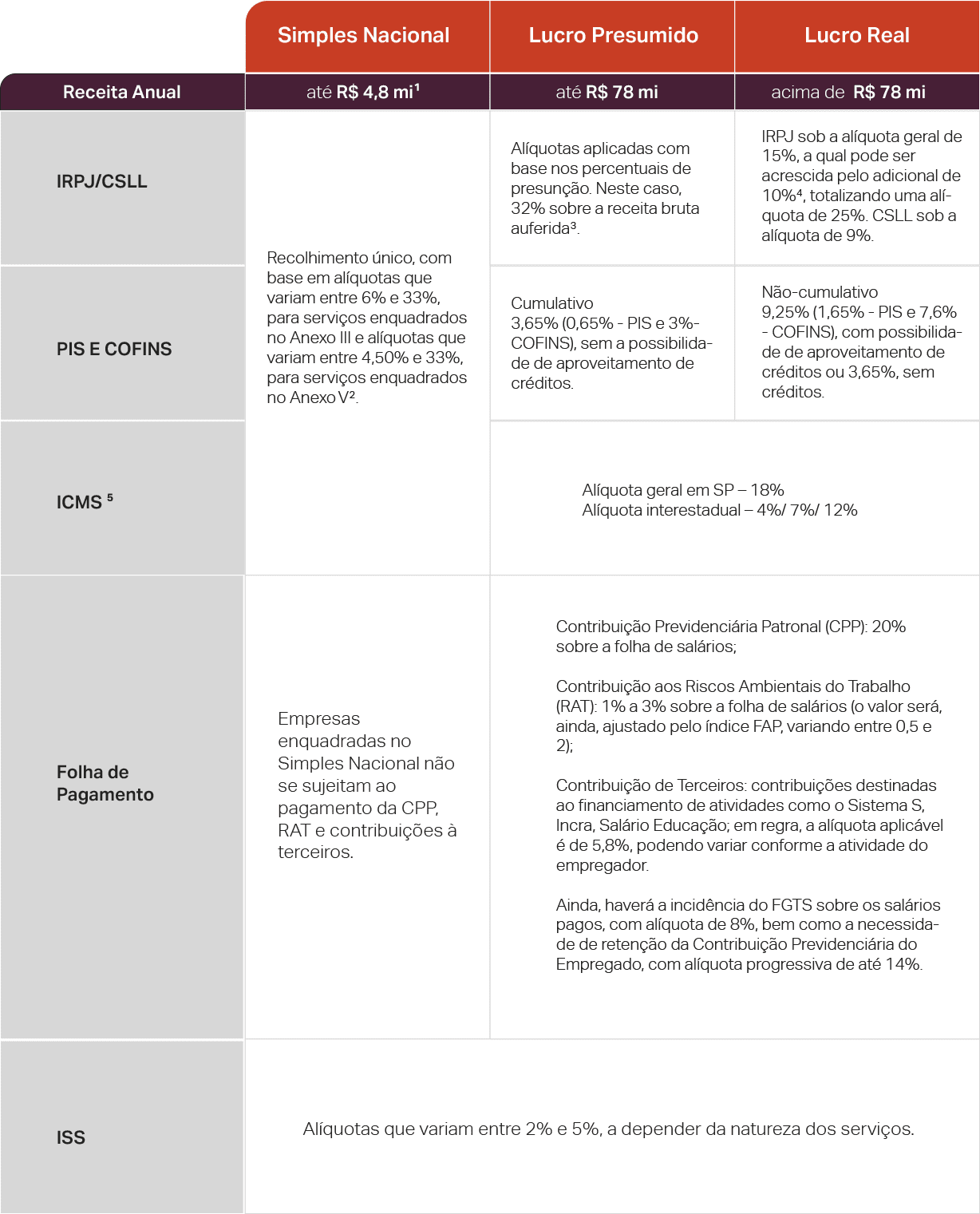

Atualmente, as empresas importadoras de serviços podem optar por 3 regimes de tributação: Simples Nacional, Lucro Presumido ou Lucro Real.

Para cada regime de tributação há uma carga tributária específica. Abaixo fizemos um resumo de forma estruturada. Confira!

[1] Sublimite de R$3.600.000,00 criado para a hipótese do ISS.

[2] É válido mencionar que, para a realização da apuração do imposto devido no mês, o contribuinte realiza o cálculo da alíquota efetiva (receita bruta acumulada nos últimos 12 meses (x) alíquota prevista no Anexo II (-) parcela a deduzir (/) receita bruta acumulada nos últimos 12 meses). Ainda, caso a razão entre a folha de salários e a receita bruta, no Simples Nacional, seja inferior a 28%, será aplicado o Anexo V, que impõe uma tributação maior, com alíquotas variáveis entre 15,50% e 30,50%, conforme as faixas descritas (Fator R).

[3] É importante destacar que, alguns serviços, podem utilizar as alíquotas reduzidas, com base nas exceções previstas em lei/instrução (como por exemplo: Instrução Normativa nº 1.700, de 2017).

[4] Incidente sobre a parcela dos lucros que exceder ao valor anual de R$ 240.000,00 (equivalente ao valor de R$ 20.000,00 mensais).

[5] Atividades relacionadas ao comércio de serviços.

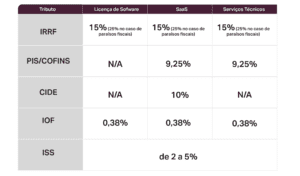

Ainda, é interessante esclarecer que, na hipótese de importação de serviços de tecnologia e informática, por exemplo, as remessas ao exterior para pagamentos estão sujeitas à tributação.

Abaixo, a título exemplificativo, observa-se a diferenciação entre alguns serviços do setor de tecnologia:

Outro ponto a ser destacado, diz respeito à atividade de pesquisa e desenvolvimento de tecnologia que possuem alguns incentivos fiscais como, por exemplo, aqueles relacionados à Lei do Bem (Lei nº 11.196/2005), proporcionando um melhor aperfeiçoamento das tecnologias utilizadas em solo brasileiro.

Impactos da Reforma Tributária no setor de serviços

A unificação dos tributos e a simplificação do sistema de arrecadação são passos positivos.

Além disso, a reforma tributária busca criar uma menor distorção dos efeitos econômicos da cadeia produtiva ao adotar a sistemática do Imposto sobre Valor Agregado – IVA, ou seja, o contribuinte terá pleno direito ao aproveitamento de créditos e tributação no destino.

A adoção do Imposto sobre Valor Agregado (IVA) permite que as empresas se beneficiem do direito ao crédito tributário de toda a tributação (IBS e CBS) incidentes na cadeia anterior, tendo direito de compensar tais valores com os tributos (IBS e CBS) incidentes na prestação dos serviços.

Projeto de Lei Complementar nº 68/2024

O primeiro projeto de regulamentação da Reforma Tributária foi aprovado na Câmara dos Deputados e agora segue para apreciação no Senado Federal e sanção presidencial.

O PLP nº 68/2024 é responsável por instituir o Imposto sobre Bens e Serviços – IBS, a Contribuição Social sobre Bens e Serviços – CBS e o Imposto Seletivo – IS. O texto-base aprovado inseriu uma trava estimada de 26,5% para a alíquota do futuro Imposto sobre o Valor Adicionado (IVA).

A proposta afirma que uma avaliação será feita em 2031, para verificar se a soma das alíquotas de CBS e IBS, que passarão a valer integralmente no ano de 2033, resultarão em valor superior a 26,5%. Na hipótese de o valor ser superior ao estimado, um novo projeto de lei deverá ser enviado pelo Poder Executivo, em conjunto com o Comitê Gestor, a fim de propor a redução de benefícios para setores ou produtos.

O que muda com a aprovação da Reforma Tributária?

A tributação ocorrerá mediante a aplicação de uma alíquota máxima estimada em 26,5% sobre a receita da empresa. Portanto, é inegável que o setor de serviços sofrerá um aumento real da carga tributária.

No entanto, diferentemente de alguns segmentos do setor de serviços, os importadores não foram contemplados com nenhuma das reduções previstas no texto aprovado pela Câmara dos Deputados, por meio dos “Regimes Diferenciados de Tributação”.

A única diminuição aprovada, diz respeito à previsão de redução de 60% das alíquotas para os bens e serviços relacionados à segurança da informação e segurança cibernética.

Embora tal redução não esteja diretamente ligada aos serviços importados, a inovação permite que os serviços contratados para proteção de softwares, redes ou dados sensíveis/sigilosos, em conformidade com as regras regulatórias implementadas nas atividades empresariais, sejam reduzidos, o que pode influir diretamente nos custos desembolsados pelas empresas que atuam neste setor.

No mais, ficou estabelecido no texto aprovado que nas operações de importação de serviço, por pessoa física ou jurídica, incidirão o IBS e a CBS, qualquer que seja finalidade da importação.

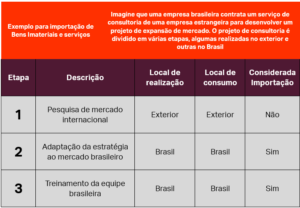

Assim, quando uma empresa brasileira contrata um serviço ou adquire um direito de uma empresa estrangeira, ela importa apenas essas grandezas “serviço ou direito”. Contudo, nem sempre todo o serviço ou direito é consumido no Brasil.

Diante disso, o projeto de lei complementar dispôs que, somente a parte efetivamente utilizada no território brasileiro, será considerada como importação e, portanto, sujeita às regras e tributações aplicáveis à importação. Veja um quadro exemplificativo:

Os exemplos acima demonstram como a tributação dos importadores de serviços aplica-se de maneira específica às diferentes partes de um serviço contratado do exterior, uma vez que apenas as etapas que são consumidas no Brasil serão consideradas como importação, o que destaca a importância de avaliar onde cada parte do serviço é efetivamente utilizada.

Em relação às alíquotas do IBS e CBS aplicáveis à importação de bens imateriais (inclusive direitos), têm-se que essas serão equivalentes às alíquotas aplicadas ao fornecimento dos mesmos bens ou direitos dentro do país. Essa equivalência respeita as normas específicas que regulamentam a fixação de alíquotas para importações sujeitas a regimes tributários diferenciados.

Nesse sentido, apenas a parte do serviço ou bem imaterial efetivamente consumida no território brasileiro será considerada para as respectivas tributações. Esta abordagem tem como principal objetivo assegurar que a carga tributária seja proporcional, bem como que as alíquotas sejam equivalentes às praticadas no mercado interno.

Em linhas gerais, o segmento será impactado pelo possível aumento da carga tributária, diante da inexistência de reduções aprovadas no texto, o que, por si só, já demonstra sua projeção de aumento.

O quadro, a seguir, sintetiza as principais alterações trazidas pela reforma tributária em comparação ao atual sistema:

Gostou do conteúdo? Esperamos que ele tenha esclarecido o que muda para os importadores de serviços com a Reforma Tributária.

Em caso de dúvidas, clique aqui e converse com o nosso time de especialistas.